小规模免征增值税账务处理(小规模免征的增值税计入什么科目)

免征增值税,账务处理如何做

1、免征增值税通常适用于小规模纳税人。在日常销售时,企业应按正常业务流程进行账务处理:借记银行存款或库存现金,贷记主营业务收入,同时贷记应交税金—应交增值税。月底时,对于免征增值税的情况,企业需进行相应的账务调整:借记应交税金—应交增值税,贷记营业外收入—补贴收入。

2、企业在进行会计处理时,对于免征的增值税部分,应直接计入营业外收入。这部分收入是企业的免税收入,不产生应税义务。对于这部分收入的记录和处理,需单独列出以反映税收优惠的情况。具体地,可以通过设立一个税收减免收入或免征增值税收入科目来进行记账。

3、小企业按规定免征增值税的账务处理如下:计提税费时,借:银行存款,贷:主营业务收入,应交税费—应交增值税(销项税),增值税免征时,借:应交税费—应交增值税,贷:营业外收入—补贴收入。

4、免征增值税的账务处理主要通过营业外收入科目进行处理,具体如下:购买库存,借:库存商品,贷:银行存款。销售商品:借:银行存款,贷:主营业务收入,应交税费—应交增值税。同时结转销售成本,借:主营业务成本,贷:库存商品。月末结相关收入和成本,借:主营业务收入,贷:本年利润。

5、相关账务处理如下:平时销售时按正常业务做会计分录:借:银行存款/库存现金 贷:主营业务收入 应交税金—应交增值税 月底免征的增值税做以下分录:借:应交税金--应交增值税 贷:营业外收入—补贴收入 增值税减免后,销售税金及附加费也要减免,同样转入营业外收入即可。

小规模纳税人免征增值税的会计分录?

借:主营业务收入。贷:本年利润。借:本年利润。贷:主营业务成本。达到免征增值税条件时,将应交增值税转入营业外收入。借:应交税费——应交增值税(销项税额)。贷:营业外收入——未达增值税起征点税款减免。

第一步:确认应交税费 借:应收账款 贷:主营业务收入 应交税费-应交增值税 因为小规模纳税人不需要核算销项税、进项税等,因此可以直接计入应交税费-应交增值税。

答案:小规模三万以下免征增值税的分录处理,当收到收入时,应记录为借:银行存款或现金,贷:主营业务收入。在达到免征增值税条件时,无需记录应交税金的分录。若涉及其他税费,则按正常方式进行分录处理。

综上所述,针对小规模纳税人小于30万免税的会计处理,应在确认收入时做好银行存款或应收账款与主营业务收入的对应分录,同时体现增值税免税政策的相关借贷记账,并在财务报表中单独列示免税销售收入,以便税务申报和财务分析,而无需进行进项税额的转出处理。

因此,小规模纳税人享受增值税免征时应作如下会计处理:第一步:确认应交税费 借:应收账款 贷:主营业务收入 贷:应交税费-应交增值税 因为小规模纳税人不需要核算销项税、进项税等,因此可以直接计入应交税费-应交增值税。

小规模纳税人享受免增值税的账务处理

1、小规模纳税人免税的增值税账务处理如下:确认收入时,直接记录为不含税收入。由于小规模纳税人可以享受免税政策,因此在确认收入时,不需要计提应交增值税。相应的会计分录为:借:银行存款/应收账款等科目,贷:主营业务收入。对于收到的增值税退税或返还,应单独处理。

2、免征增值税通常适用于小规模纳税人。在日常销售时,企业应按正常业务流程进行账务处理:借记银行存款或库存现金,贷记主营业务收入,同时贷记应交税金—应交增值税。月底时,对于免征增值税的情况,企业需进行相应的账务调整:借记应交税金—应交增值税,贷记营业外收入—补贴收入。

3、小规模纳税人免征增值税的会计分录为: 借:银行存款或应收账款等科目。 贷:主营业务收入。 借:应交税费应交增值税。 贷:营业外收入增值税减免。详细解释如下:小规模纳税人免征增值税的优惠政策,是为了鼓励小微企业的发展,减轻其税收负担。

4、小规模纳税人对于免征的增值税,其账务处理如下: 企业在进行会计处理时,对于免征的增值税部分,应直接计入营业外收入。这部分收入是企业的免税收入,不产生应税义务。对于这部分收入的记录和处理,需单独列出以反映税收优惠的情况。

5、免征增值税适用于小规模纳税人,即这类企业在销售过程中无需缴纳增值税,也不被认定为一般纳税人。在日常销售时,其会计处理与一般业务相同:借记银行存款或库存现金,贷记主营业务收入,同时贷记应交税金--应交增值税。月底时,企业需要特别处理免征增值税的部分。

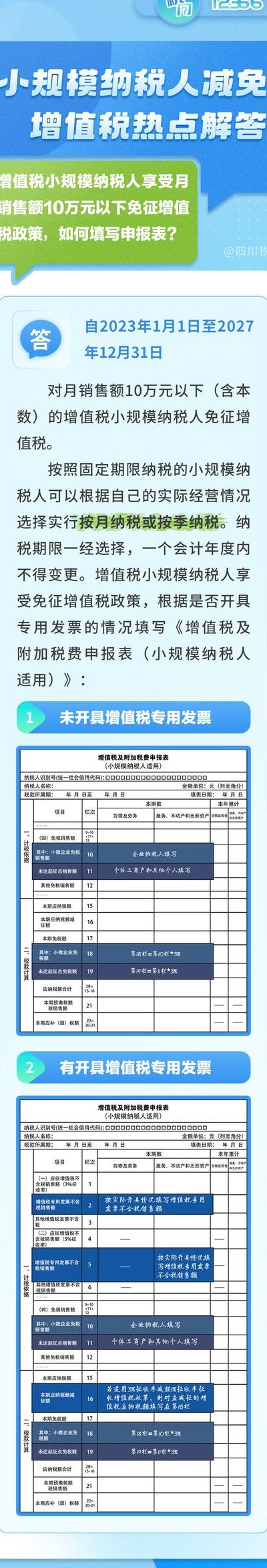

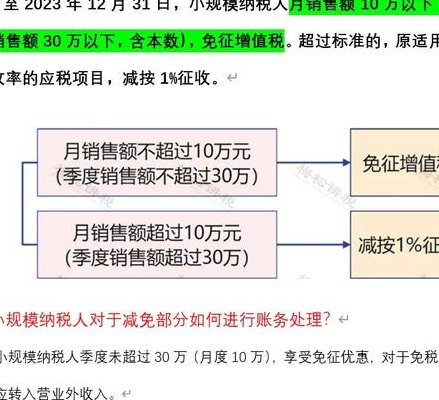

6、在2023年小规模纳税人享受1%征收率的减免政策下,企业在实际开具不含税金额的发票时,需要进行相应的账务处理。